Daň

Z Multimediaexpo.cz

Daň je zákonem určená povinná platba do veřejného rozpočtu, která se vyznačuje neúčelovostí a neekvivalentností, tzn. ukládá se jako jednostranná povinnost bez nároku plátce na plnění ze strany státu. Daně jsou placené pravidelně v určitých intervalech nebo při určitých okolnostech, např. darování nebo dědění. Daně jsou dnes obvykle placeny v penězích, dříve byly běžné platby v naturáliích či ve formě roboty nebo vojenské služby.

Obsah |

Charakteristika daně

Daň je platbou:

- nedobrovolnou, povinnou, vynutitelnou – placení daní je nařízeno zákonem,

- nenávratnou – zaplacenou daň nelze požadovat zpět,

- neekvivalentní – neexistuje nárok na adekvátní plnění za daň,

- neúčelovou – plátce daně nemůže ovlivnit, na co budou daně použity,

- ve prospěch veřejného rozpočtu,

- obvykle opakovanou.

Účel daní

Důvodem existence daní je nutnost získat prostředky na financování veřejného sektoru – k financování funkcí státu a veřejné správy, jako jsou:

- armáda a vojenská obrana obecně,

- udržování veřejného pořádku, dodržování zákonů, včetně ochrany práv, majetku apod.,

- tvorba a údržba infrastruktury,

- náklady na provoz veřejné správy,

- přerozdělování bohatství.

Státy používají daně zejména k částečnému či úplnému financování některých veřejných služeb, jako například:

- starobní důchody a péče o staré osoby (tvoří obvykle největší náklad státu),

- zdravotní péče (obvykle druhý největší náklad státu),

- vzdělávání,

- sociální péče,

- podpora v nezaměstnanosti,

- ochrana přírodního bohatství a životního prostředí,

- veřejná doprava.

Tyto služby mohou být z daní financovány buď úplně, nebo mohou daně pouze doplňovat individuální pojištění či spoření, které jsou však někdy nařízeny zákonem (tedy do jisté míry tvoří další formu zdanění). Státy prostřednictvím změn parametrů daňového systému mohou ovlivňovat několik cílů:

- Přerozdělování bohatství mezi různě bohatými vrstvami obyvatelstva – kdysi byly vyšší vrstvy podporovány daněmi uvalenými na vrstvy nižší (viz například desátek), v moderní společnosti naopak stát zdaňuje pracující a podnikající, aby mohl vykonávat své funkce a politiku (například pomáhat sociálně slabým, tělesně postiženým, občanům v důchodovém věku apod.).

- Ovlivňování chodu makroekonomiky – takové metody se označují jako fiskální politika.

- Ovlivňování spotřeby různého zboží a služeb.

- Prostřednictvím daní stát mění výhodnost některých činností – některé zatěžuje a naopak jiné podporuje subvencemi.

Míra používání těchto nástrojů se v různých státech liší, nejvyšší je typicky v socialistických státech.

Výše daní

Daně jsou nejčastěji určeny jako nějaký podíl (v procentech) základní hodnoty, označované jako daňový základ, kterou může (podle typu daně) být cena zboží, příjmy (mzda, zisk), velikost majetku apod. Alternativně může být velikost daně určena buď zcela pevnou částkou, nebo vypočítána jiným způsobem (příkladem je daň z lihu, tedy spotřební daň na alkohol, jejíž výše je v Česku odvozena od množství čistého lihu, nikoli z ceny).

Progresivní, regresivní a rovné zdanění

Daňový systém může být buď lineární (též konstantní; procentuální sazba daně je pro všechny plátce stejná, výše daně je tedy přímo úměrná výši daňového základu), nebo progresivní (čím vyšší je daňový základ, tím vyšší je procentuální sazba), nebo regresivní (s rostoucím daňovým základem procentuální sazba klesá). Zvláště u daně z příjmů se objevuje termín rovná daň, který označuje nejen systém lineárních daní, ale především také systém odstraňující všechny výjimky a úlevy při stanovování konečných odvodů. To snižuje náklady na administraci, čímž je možné snížit sazbu daně.

Druhy daní

Základním způsobem klasifikace daní je dělení na daně přímé, kterou platí poplatník sám na vlastní účet, a na daně nepřímé, které platí plátce daně, ovšem na účet poplatníka (od kterého předem daň vybere, např. formou přirážky k ceně). Daně přímé:

- Daň z příjmů

- Daně majetkové

- Univerzální daň – Daň z přidané hodnoty

- Selektivní daň – Spotřební daň

- Ekologická daň

Institucionální třídění (OECD):

- 1000 - daně z důchodů, zisků a kapitálových výnosů

- 2000 - příspěvky na sociální zabezpečení

- 3000 - daně z mezd a pracovních sil

- 4000 - daně majetkové

- 5000 - daně ze zboží a služeb

- 6000 - ostatní daně

Ekonomický pohled na daně

Podle některých ekonomických teorií daně deformují trh, čímž způsobují v ekonomice ztráty.

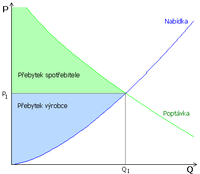

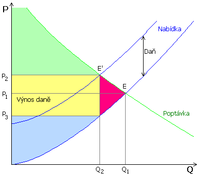

Na prvním obrázku je vidět rovnováhu na dokonale konkurenčním trhu bez daní. V této rovnováze se prodává množství Q1 za cenu P1. Pokud se na takovém trhu zavede velice jednoduchá daň, kdy kupující při každém uskutečněném obchodu zaplatí fixní částku d, rovnováha na trhu se změní, jak je vidět na následujícím obrázku:

Cena pro zákazníka vzrostla o část daně na P2 (druhou část zaplatí ve výsledku výrobce, jehož výnos se sníží na P3), zákazník je proto ochoten koupit jen menší množství zboží Q2. Státu poskytuje daň výnos Q2 ⋅ d, označený žlutě. Je vidět, že o tento výnos se sníží přebytky jak spotřebitele, tak výrobce. Poměr, v jakém se o platbu daně podělí (tzv. incidence či dopad daně), závisí (na dokonale konkurenčním trhu) na elasticitě daného zboží. Např. u zboží s nízkou elasticitou poptávky nese většinu nákladů spotřebitel. Sem patří kromě základních potravin také např. alkohol či tabák, u kterého se jakékoli zvýšení daně typicky projeví přesně stejným zvýšením ceny. Na druhé straně u zboží s úplnou elasticitou poptávky nese celou daň prodávající; to se týká typicky luxusního zboží, u kterého se zvýšení daně do ceny nepromítne. Jak je na obrázku také vidět, není daň prostým přenosem bohatství od výrobců a zákazníků ke státu; část přebytku je zdaněním ztracena. Na obrázku je tato část označena červeně. Tyto ztráty se označují jako náklady mrtvé váhy. Tento příklad je samozřejmě extrémně zjednodušený – daň má fixní výši a hlavně se neuvažuje, k čemu stát peníze získané na daních využívá. Daň může být z ekonomického hlediska ospravedlnitelná, pokud odstraňuje jiné, větší neefektivity, které poškozují trh, např. negativní externality nebo monopoly. V takových případech může daň naopak působit jako nástroj (označuje se pak jako Pigouova daň) pro zvýšení efektivity trhu. Otázkou optimální výše zdanění se zabývá tzv. Lafferova křivka, která ukazuje, že od jisté míry již dalším zvyšováním daní výnos státu klesá.

Daně a politické systémy

V centralistických politických systémech jsou daně záležitostí centrální správy, v systémech decentralizovaných - jako federace, konfederace - menších správních jednotek. V systémech založených na principu subsidiarity jsou i daně, jejich výše a jejich použití, věcí občanů a obcí, včetně daní placených vyšším správním jednotkám jako kantonům, krajům, okresům, zemím a federaci.

Daně a korporace

Skupina v rámci charitativní organizace Christian Aid, která analyzovala daňovou morálku velkých firem, ve výsledcích své práce zmiňuje, že daně, jejichž placení se často úspěšně vyhýbají velké korporace, představují 160 mld dolarů, což má být 150 % částky, kterou Třetímu světu poskytuje vyspělý První svět.[1][2]

Dohled nad veřejnými financemi, včetně daní

Nekontrolované daně vedou:

- ke vzniku „daňového sektoru“, „koalice“ zájmových skupin, lobby, skupin soukromých a skupin vytvářejících se ve státní správě, které se ve společném zájmu zabývají především tím, jak daně co nejlépe využít k vlastnímu prospěchu

- k rostoucímu daňovému zatížení, které vede k daňovým únikům a k dalšímu zvyšování daní

- k rostoucímu zatížení jednotlivců, hospodářství, podnikání

- k rostoucímu počtu lukrativních míst ve státní správě, do které pak odcházejí i ti, kteří by jinak přispívali k rozvoji hospodářství

- k oslabení hospodářství, společnosti a v neposlední řadě i státu

- ke korupci

Tyto problémy nejsou způsobeny ani tak protiklady politických systémů, nebo směrů, jako například liberalismus, socialismus, ale nedostatečným dohledem, nedostatečnou kontrolou veřejných financí, jejíchž finančním základem daně jsou.

Související články

- Daňová kontrola

- Desátek

- Dotace

- Přerozdělování

- Subvence

- Lafferova křivka

- Den daňové svobody

- Daňová spravedlnost

kritika, problémy vedoucí k nekontrolovanému růstu státní správy a tím daní:

Reference

- ↑ http://www.guardian.co.uk/business/2008/may/12/taxavoidance.taxandspending1

- ↑ http://www.blisty.cz/2008/5/14/art40544.html

Externí odkazy

- cds.mfcr.cz – Česká daňová správa

- Daně a poplatky na serveru bussiness.center.cz

články:

- The case for flat taxes, Pioneered in eastern Europe, flat tax systems seem to work because they are simple – Economist, 14.4.2005

| Náklady na energie a provoz naší encyklopedie prudce vzrostly. Potřebujeme vaši podporu... Kolik ?? To je na Vás. Náš FIO účet — 2500575897 / 2010 |

|---|

| Informace o článku.

Článek je převzat z Wikipedie, otevřené encyklopedie, do které přispívají dobrovolníci z celého světa. |